2019年马上就要结束了,是否已经在心中呐喊“太棒了,要放假了”,但更让人兴奋的是“YES!马上要发年终奖、十三薪了~~~”高兴的同时,也要保持清醒!年终奖并不是老板告诉你是多少,你就可以拿到多少的哦。有人问:为啥?因为年终奖作为应税所得是需要交纳个人所得税的,以前交税都是企业会计们帮你操心,个人只等躺着领钱;但是今年不一样了,个人所得税新政改革以后,个人取得综合所得需要汇算清缴,那年终奖也有了更多的纳税选择,多交税?少交税?还是不交税?今年自己需要好好筹划筹划了。下面我们就一起说道说道:

根据财税〔2018〕164号《关于个人所得税法修改后有关优惠政策衔接问题的通知》的规定:居民个人取得全年一次性奖金,符合规定的,在2021年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照本通知所附按月换算后的综合所得税率表(以下简称月度税率表),确定适用税率和速算扣除数,单独计算纳税。计算公式为:

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。

自2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。

老王2019年年末取得全年一次性奖金40000元,这40000元全年一次性老王在2021年12月31日之前计算缴纳个人所得税时有两种选择:

1.视为工资,并入综合所得计征个人所得税;

2.不并入综合所得,单独按照上面全年一次性奖金的规定计征个人所得税。

但是问题来了,老王应选择哪种方式呢?

老王每月工资4000元,无其他所得,除基本费用扣除外,不考虑其他扣除项目。

| |

| 综合所得年应纳税所得额=4000*12+40000-60000=28000元,适用的税率为3%;合计应纳个人所得税=28000*3%=840(元) |

| ①工资应纳税所得额=4000*12-60000=-12000元,应纳税额为0②年终奖40000/12=3333.33,适用税率为10%,速算扣除数为210年终奖应纳个人所得税=40000*10%-210=3790(元) |

| 老王年终奖选择并入综合所得比单独计税节税77.84% |

【结论】老王选择年终奖并入综合所得计税,对他更有利!

老王每月工资13000元,无其他所得,除基本费用扣除外,不考虑其他扣除项目。

| |

| 综合所得年应纳税所得额=13000*12+40000-60000=136000元,适用的税率为10%,速算扣除数为2520;合计应纳个人所得税=136000*10%-2520=11080(元) |

| ①工资应纳税所得额=13000*12-60000=96000元,适用税率为10%,速算扣除数为2520;应纳个人所得税=96000*10%-2520=7080元②年终奖40000/12=3333.33,适用税率为10%,速算扣除数为210年终奖应纳个人所得税=40000*10%-210=3790(元)合计应纳个人所得税=7080+3790=10870(元) |

| |

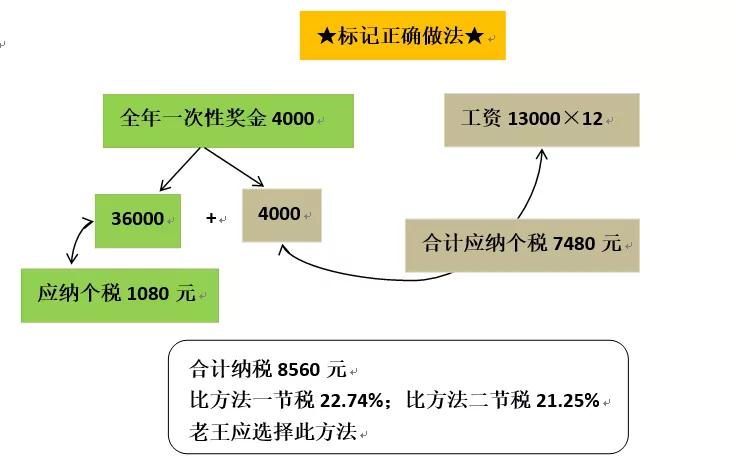

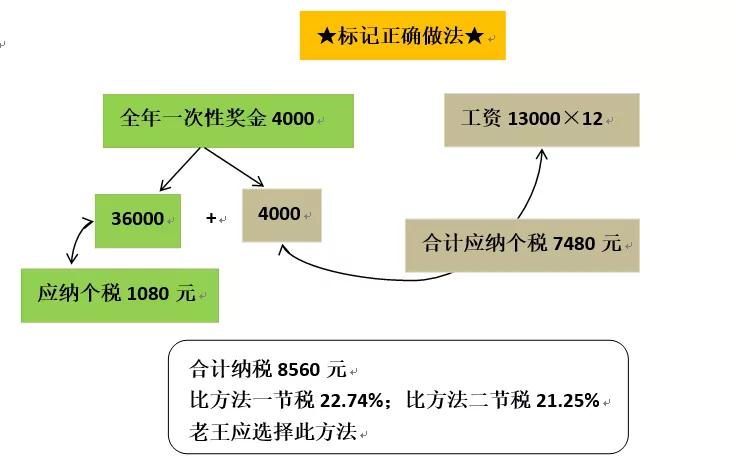

那么问题来了,是不是说此时老王选择年终奖并入综合所得计税,对他更有利?将全年一次性奖金变为36000元,多出的4000放到最后一个月工资中比较有利,企业支付给员工的总额不变。但是此时综合所得年应纳税所得额=13000*12+4000-60000=100000元,应纳个人所得税=100000×10%-2520=7480(元)全年一次性奖金发36000÷12=3000,适用税率为3%,全年一次性奖金应纳个人所得税=36000×3%=1080(元)

通过上述案例我们可以知道利用年终奖进行纳税筹划时注意:2.年终奖计算时两个税率过渡阶段,适当降低年终奖的金额,使其降低一档次的税率!看在感情深的份上,再赠上个人所得税最新税率表一份,请查收!

本文网址:http://taxzsw.com/show.asp?id=2351

地址:泰安市泰山区东湖路139号

地址:泰安市泰山区东湖路139号 鲁公网安备37090202001290号

鲁公网安备37090202001290号