今年,党中央、国务院决定实施新的组合式税费支持政策,其中大规模增值税留抵退税是重头戏。增值税留抵退税政策的实施对城建税、教育费附加和地方教育费附加申报是否有影响呢?对此,财税〔2018〕80号及国家税务总局公告2021年第26号文均已明确说明。

你问我答,一起温故知新吧

(1)我单位享受了增值税期末留抵退税,对城建税、教育费附加和地方教育附加申报有什么影响呢?

答:对实行增值税期末留抵退税的纳税人,允许其从城市维护建设税、教育费附加和地方教育附加的计税(征)依据中扣除退还的增值税税额。

留抵退税额仅允许在按照增值税一般计税方法确定的城建税、教育费附加和地方教育附加计税依据中扣除。

(2)我单位什么时候可以从城建税和附加费计税(征)依据中扣除退还的增值税期末留抵退税额?

答:对享受增值税期末留抵退税的纳税人,自收到留抵退税额之日起,允许在下一个纳税申报期从城建税、教育费附加和地方教育附加的计税(征)依据中扣除退还的增值税税额。

(3)我们申报当期的计税(征)依据不足以抵扣留抵退税额怎么办,后期还能继续享受吗?

答:当期未扣除完的余额,在以后纳税申报期按规定继续扣除。

举个例子

位于市区的甲企业,2022年1月收到增值税留抵退税200万元。

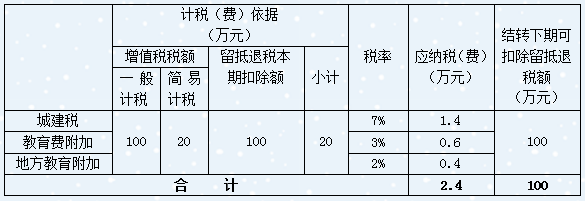

(1)2022年2月申报期,企业申报缴纳增值税120万元(其中按照一般计税方法100万元,按照简易计税方法20万元),该企业2月应申报缴纳城建税及附加2.4万元,结转下期扣除的留抵退税额100万元。

(注:留抵退税额仅允许在按照增值税一般计税方法确定的城建税、教育费附加和地方教育附加计税依据中扣除。)

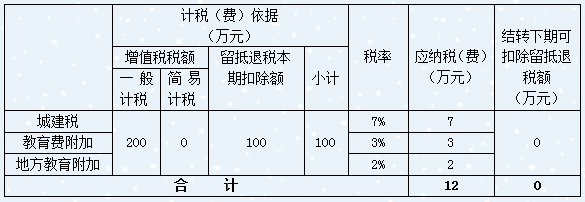

(2)2022年3月申报期,企业申报缴纳增值税200万元,均为按照一般计税方法产生,该企业3月应申报缴纳城建税及附加12万元。

温馨小贴士

遇到疑问,可以咨询所属税务机关或拨打12366纳税服务热线咨询。

相关链接

《财政部 税务总局 关于增值税期末留抵退税有关城市维护建设税 教育费附加和地方教育附加政策的通知》(财税〔2018〕80号)

《国家税务总局关于城市维护建设税征收管理有关事项的公告》(国家税务总局公告2021年第26号)

地址:泰安市泰山区东湖路139号

地址:泰安市泰山区东湖路139号 鲁公网安备37090202001290号

鲁公网安备37090202001290号